勘定科目「仮払法人税等」に関する解説と仕分例

勘定科目の一つである「仮払法人税等」(読み仮名:かりばらいほうじんぜいとう)に関する解説です。「仮払法人税等」に関する解説を行ったあと、「仮払法人税等」の勘定科目を使った仕訳例を使い、実際の仕分の仕方を解説します。

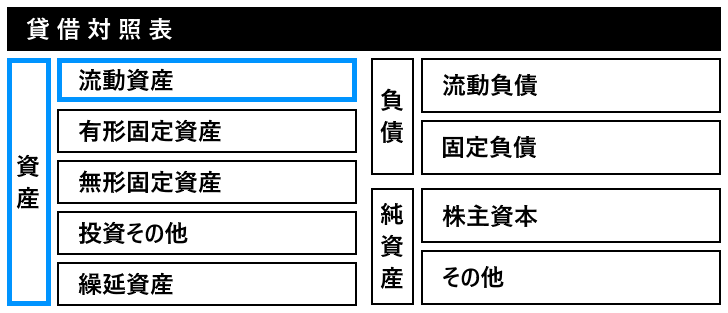

「仮払法人税等」は流動資産の勘定科目です。

仮払法人税等とは

「仮払法人税等」とは、企業が支払う法人税、住民税、事業税などの税金を、決算前にあらかじめ概算で支払った際に計上する勘定科目です。これらの税金は通常、年度の終わりに最終的な課税所得を基に税額が確定しますが、確定する前に見積もりの金額で一部を納付することが求められることが多く、その仮納付分を一時的に「仮払法人税等」として計上します。決算時に最終的な法人税等が確定した後、仮払法人税等は実際の納税額と照らし合わせて清算され、不足している場合は追加で納付し、超過している場合は還付を受けることが可能です。

仮払法人税等の目的は、企業が一定額の法人税などを事前に納付しておくことで、決算後の最終納付額の負担を平準化し、資金繰りを安定させることにあります。また、これにより期末においては法人税等の納税額が確定し、実際に納付した金額との調整を行うことで、企業の財務状況が正確に反映されます。

仮払法人税等はどのような時に使用されるのか

仮払法人税等は、次のようなケースで使用されます。

- 予定納税

税務当局からの要請により、企業は法人税や事業税、住民税などの一部を事前に納付します。これは決算期に発生する税額の見積もりに基づくものであり、実際の納税額が決まるまで仮納付金として計上します。 - 四半期や半期ごとの納付

企業の財務計画の一環として、四半期や半期ごとに仮払法人税を納付する場合があります。この仮納付により、決算時の納税負担が軽減されるほか、納税計画に沿って資金繰りが円滑に行われます。 - 年度末の法人税等の確定前の納付

年度末が近づいた際、仮納付していた法人税等の額と実際の納税額を照らし合わせて調整を行います。過不足分は法人税等の追加納付または還付の形で処理されます。 - 還付金の管理

仮払法人税等の超過額が発生した場合、翌期以降に還付金として処理されます。還付金は「未収法人税等」として計上され、企業のキャッシュフローに影響を与えます。

仮払法人税等は、企業の税金に関する支出の一時的な調整項目として、最終的な納税額が決定するまで計上される資産科目です。これにより、企業のキャッシュフローと税負担が適切に管理され、財務の健全性が保たれます。

仮払法人税等の仕分例

「仮払法人税等」を使った具体的な仕分例です。

予定納税として法人税を仮納付した

予定納税として法人税200,000円を仮納付した場合:

借方:仮払法人税等 200,000円 / 貸方:現金 200,000円

(説明:法人税の予定納税を行い、仮払法人税等として計上しました)

債四半期ごとに法人税を仮納付した

四半期ごとに法人税100,000円を仮納付した場合:

借方:仮払法人税等 100,000円 / 貸方:普通預金 100,000円

(説明:四半期の法人税仮納付を行い、仮払法人税等として計上しました)

決算時に法人税の納税額が確定し、仮払法人税等との差額を追加で支払った

決算時に法人税の納税額が300,000円と確定し、仮払法人税等との差額100,000円を追加で支払った場合:

借方:法人税等 300,000円 / 貸方:仮払法人税等 200,000円

貸方:未払法人税等 100,000円

(説明:法人税の確定納税額に基づき仮払法人税等の清算を行い、追加納付を計上しました)

仮払法人税等に対して還付を受ける

仮払法人税等200,000円に対して、納税額が180,000円であったため20,000円の還付を受ける場合:

借方:法人税等 180,000円 / 貸方:仮払法人税等 200,000円 借方:未収法人税等 20,000円

(説明:法人税額が確定し、仮払法人税等の超過分を未収法人税等として計上しました)

翌期に前期の超過納付分の還付を受けた

翌期に前期の超過納付分20,000円の還付を受けた場合:

借方:現金 20,000円 / 貸方:未収法人税等 20,000円

(説明:前期の法人税超過納付分の還付を受けました)

予定納税として事業税を支払った

予定納税として事業税を50,000円支払った場合:

借方:仮払法人税等 50,000円 / 貸方:現金 50,000円

(説明:事業税の予定納税を仮払法人税等として計上しました)

著者 / Tommy Ikura

毎日の暮らしの中で役立つ情報や、趣味に関するコンテンツを分かりやすく解説するサイトを製作しています。