勘定科目「未払法人税等」に関する解説と仕分例

勘定科目の一つである「未払法人税等」(読み仮名:みばらいほうじんぜいとう)に関する解説です。「未払法人税等」に関する解説を行ったあと、「未払法人税等」の勘定科目を使った仕訳例を使い、実際の仕分の仕方を解説します。

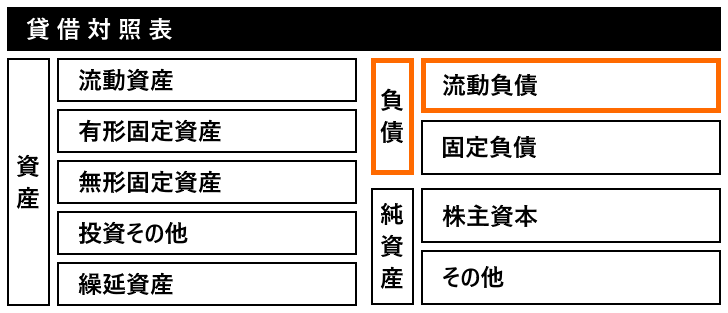

「未払法人税等」は流動負債の勘定科目です。

未払法人税等とは

「未払法人税等」は、法人税、住民税、事業税などの税金に対して、企業が申告・納付の時点まで一時的に負債として計上する勘定科目です。通常、企業は事業年度が終わると税額を計算し、その金額を決算時点で「未払法人税等」として記録します。そして、納税期限が到来したときに実際に税金を納付し、この勘定科目が消滅します。未払法人税等は貸借対照表上、負債に分類され、企業の実際の税負担額を適切に反映させる役割を果たします。

法人税等の納税は事業年度ごとに計算され、納付期限が設定されています。税額の計算が決算時点で確定している場合、企業は確定した金額を未払法人税等として計上し、納付までの間、負債として残します。納付は通常、事業年度終了後の確定申告期限(多くの場合、決算から2ヶ月以内)までに行われます。未払法人税等の計上は、企業が事業活動により発生した法人税等を適切に会計処理し、翌期への負担を正確に認識するための重要な手段です。

未払法人税等はどのような時に使用されるのか

未払法人税等が使用されるのは、主に以下のような状況です。

- 決算時における法人税等の計上

事業年度が終了した時点で、法人税、住民税、事業税の金額が確定します。この確定した税金を負債として「未払法人税等」に計上し、翌期の納税時に消滅させます。 - 納税義務の発生

確定申告後に納税義務が発生する場合に使用されます。決算で確定した法人税等の金額を一時的に記録し、納付期限までに支払います。 - 法人税等の分割納付や中間納付時の処理

企業が法人税等の分割納付や中間納付を行う場合、未払法人税等として計上することで、税負担が年度内の収益に対応するように管理されます。 - 確定申告の修正・追加納税

確定申告後に修正申告や追加納税が発生した場合、その分の法人税等を未払法人税等として計上し、納付するまでの間、負債として管理します。

未払法人税等の仕分例

「未払法人税等」を使った具体的な仕分例です。

決算時に法人税、住民税、事業税が確定し、未払法人税等として計上した

決算時に法人税200,000円、住民税50,000円、事業税30,000円が確定し、未払法人税等として計上した場合:

借方:法人税等 280,000円 / 貸方:未払法人税等 280,000円

(説明:決算時に法人税、住民税、事業税を未払法人税等として計上しました)

確定申告に基づき未払法人税等を現金で納付した

確定申告に基づき未払法人税等280,000円を現金で納付した場合:

借方:未払法人税等 280,000円 / 貸方:現金 280,000円

(説明:法人税等を現金で納付し、未払法人税等を清算しました)

期中の中間納付として法人税と住民税を支払った

期中の中間納付として法人税100,000円、住民税25,000円を支払った場合:

借方:未払法人税等 125,000円 / 貸方:現金 125,000円

(説明:期中の中間納付により未払法人税等を減額しました)

確定申告で修正が生じ、追加納税として法人税を未払法人税等に追加計上した

確定申告で修正が生じ、追加納税として法人税20,000円を未払法人税等に追加計上した場合:

借方:法人税等 20,000円 / 貸方:未払法人税等 20,000円

(説明:追加納税に伴い、未払法人税等を追加計上しました)

期末に法人税等の未払額として計上する

期末に法人税等の未払額として合計500,000円を計上する場合:

借方:法人税等 500,000円 / 貸方:未払法人税等 500,000円

(説明:法人税等の未払額を決算時に計上しました)

納付期限に合わせて未払法人税等を普通預金から支払った

納付期限に合わせて未払法人税等500,000円を普通預金から支払った場合:

借方:未払法人税等 500,000円 / 貸方:普通預金 500,000円

(説明:納税に伴い、未払法人税等を清算しました)

著者 / Tommy Ikura

毎日の暮らしの中で役立つ情報や、趣味に関するコンテンツを分かりやすく解説するサイトを製作しています。